オキシデンタル・ペトロリアムは2019年にはバフェットが保有するエネルギー銘柄でした。

コロナ禍によって倒産する寸前まで追い込まれましたが、現在は原油高によって業績が回復し、株価が急騰している米国大手エネルギー銘柄です。

オキシデンタル・ペトロリアムの概要

オキシデンタル・ペトロリアム(Occidental Petroleum、以下オキシデンタル)は、主に石油・天然ガスの探査及び生産を行う米国のエネルギー企業です。

同社の事業内容は、主に米国、ラテンアメリカでシェールオイル掘削や海洋石油プラントを展開しています。また、石油・天然ガスの生産以外にも石油から精製される化学品を生産も手がけています。

事業規模

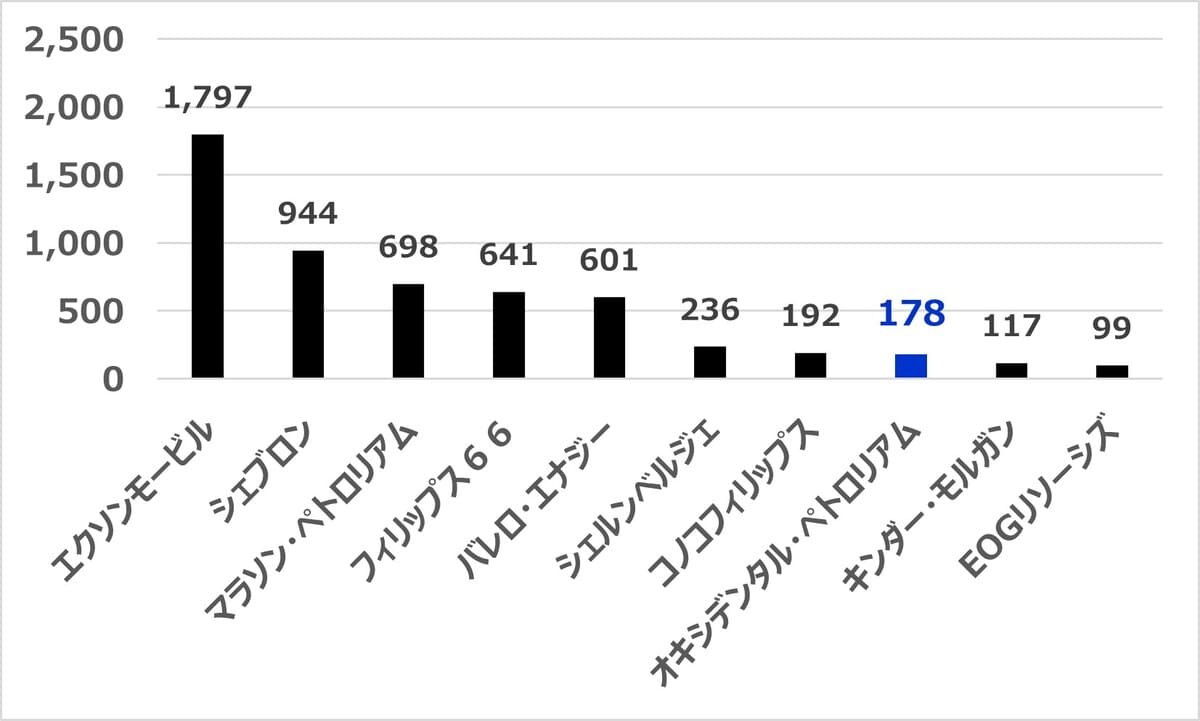

米国石油・エネルギー企業の2020年売上高TOP10社を示します。

引用元:各社IR資料から2020年売上高データを引用し自己作成

オキシデンタルの2020年売上高は米国内で8位であり、S&P500にも採用されている大型の石油企業です。

2019年には同業大手のアナダルコ・ペトロリムを買収しており、米国内のシェールオイル企業として高いシェアを誇ります。

アナダルコ買収については、当時シェブロンとの買収合戦となりましたが、ウオーレン・バフェットのバークシャー・ハサウェイ社から約3兆円の融資を受けて、合計約6兆円を費やすことで買収を見事成功させました。

しかし、この買収で背負った約4兆円の巨額負債によって後に同社は経営危機に追い込まれます。

コロナ禍での事業経営

2020年に発生したコロナ禍による世界経済の停止は、原油生産に関わる企業に対して致命的な影響を与えました。

当時の原油価格を以下に示しますが、原油1バレル当たり約40ドル~70ドルで推移していた価格が、一時20ドル以下にまで大暴落しています

引用元:Tradingviewから転載(一部加筆・修正あり)https://jp.tradingview.com/chart/2RCupjDR/?symbol=TVC%3AUSOIL

原油生産企業は生産設備に先行投資し、生産した原油を売却することで利益を得る事業モデルですが、一般的な米国の原油生産企業の損益分岐点は約45ドル~60ドルと言われています。

オキシデンタルは、アナダルコの買収によって低コスト生産が可能となり約40ドルでも利益が出る強い事業モデルを構築していましたが、予想外の原油価格の暴落によって利益が出ない事業環境となりました。

2020年3月~6月の期間は、債務返済のために資産売却を検討しても売却先が見つからず、バークシャーへの融資の返済資金が枯渇したため増資した株式を付与することで返済するなど、破綻寸前まで追い込まれました。

2020年6月までには、バークシャー社も同社への投資資金を引き揚げており、現在は同社への融資(優先債)を除いた普通株式はすべて売却されています。

2021年現在の経営状況

2020年6月以降から原油価格が高値圏まで回復したことで、オキシデンタルは破綻を免れました。

現在の原油価格は高値圏で安定しているため、同社低コスト生産の強みが発揮できる環境となり、利益の出る強い企業に回復しています。

アナダルコの買収によって膨らんだ負債の返済も順調となり、このままの経営状態が続けば2022年末には破綻の可能性が十分に低い負債額までバランスシートを回復できる見込みとなっています。

株価推移

オキシデンタルの株価推移をまとめました。

長期株価チャート

引用元:Tradingviewから転載 https://jp.tradingview.com/chart/2RCupjDR/?symbol=NYSE%3AOXY

石油・エネルギー企業への投資は、原油価格の変動サイクルへの理解があるかどうかによって投資成果が大きく変わります。

アナダルコを買収した2019年当時でも株価は50ドルでしたが、コロナショックでは10ドル以下まで大暴落しました。

直近1年間の株価チャート

引用元:Tradingviewから転載 https://jp.tradingview.com/chart/2RCupjDR/?symbol=NYSE%3AOXY

投資家にとって恐怖の大暴落を見せたオキシデンタルですが、直近1年間の株価チャートで見ると全く異なる印象となります。

昨年11月に付けた約11ドルの安値から現在や30ドル超となっており、約3倍近く株価が急騰しました。

2020年に株式を購入した投資家は、かなり大きな利益を得られたことになります。

現在も原油高が続いており、低コスト生産によって競争力の強い同社の株価は上昇トレンドが続いていると考えています。

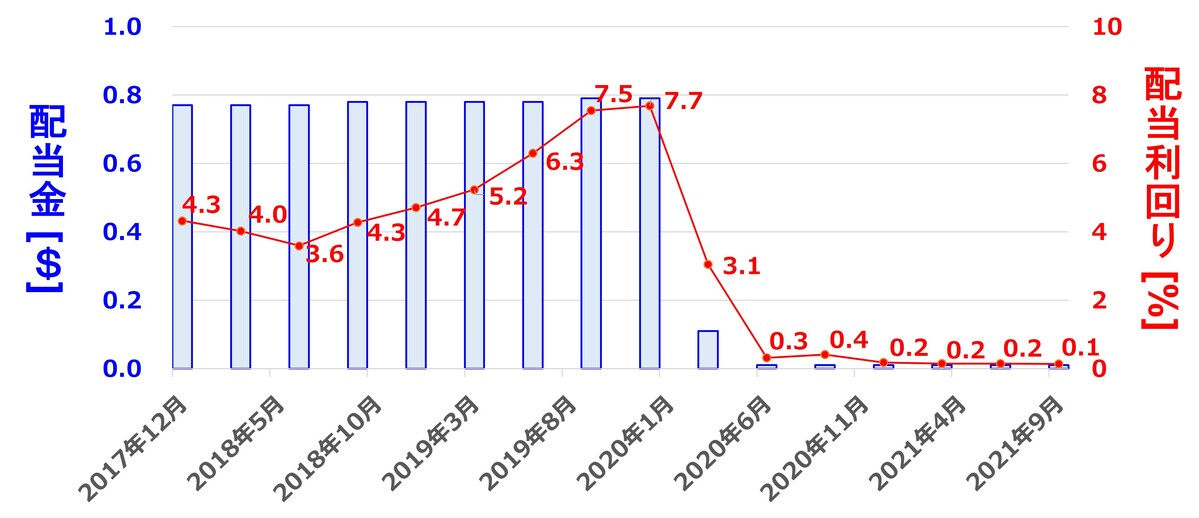

配当金と配当利回り

直近の年間配当利回りは0.14%です。(Investing.comデータから引用)

現在同社は負債低減を最優先にしており、直近で配当金が上がる見込みはありません。

配当金と配当利回り

引用元:Investing.comデータから引用して自己作成

オキシデンタルはエネルギー銘柄ですが、配当金ではなく、株価の上昇を期待する銘柄です。

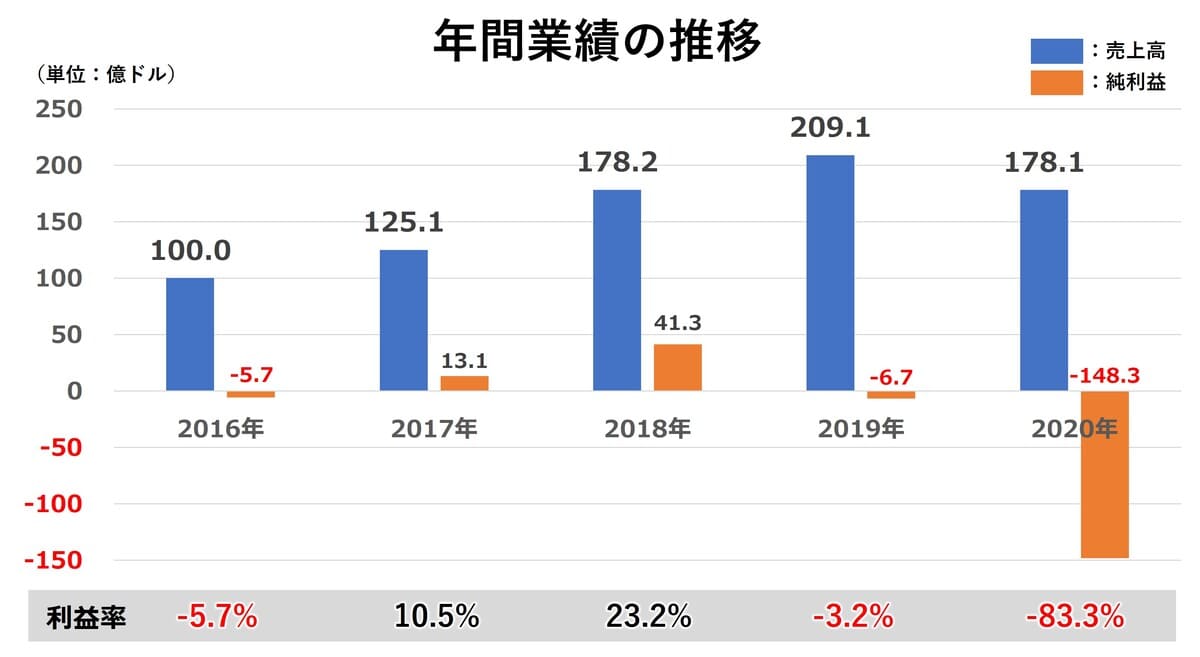

業績推移

オキシデンタルの業績推移をまとめました。

引用元:オキシデンタル・ペトロリアム社IRデータを引用して自己作成

原油関連銘柄は原油価格によって業績が左右されるため、2019年までの業績は悪くないと思いますが、2020年の業績は致命的に悪化しています。

投資格付け会社には「投資不適格」(またはジャンク銘柄)と格付けされた非優良企業です。

しかし、2021年の業績は原油高の影響から回復しており、四半期ベースでは黒字転換しています。

投資不適格の企業が半年から1年後に投資適格へ回復する過程は、株価が急騰する典型的なタイミングとなります。

今後順調に業績が回復すれば、同社の株価は更に上がっていくと考えられます。

投資アイデア

私の考え方や投資アイデアについて紹介します。

原油・エネルギーを扱うエネルギーセクター企業の株価は、長期的に見て株価の大底を確信できるタイミングがあります。

経験的に原油価格は5年~10年に1回の頻度で暴落する傾向がみれられ、このタイミングで株価の大底となる可能性が高いです。

この絶好のタイミングを逃さずに投資できるかが利益を出すためのポイントとなります。

一方、原油価格の高い期間では高配当銘柄として投資が推奨されていることが多いですが、非常に危険な投資判断になる可能性があります。

原油は「暴落」と「急騰」を繰り返す価格サイクルが明確にあります。

原油価格が高い期間にエネルギーセクター企業に投資すると、原油価格暴落時には含み損となり、狼狽売りを迫られる可能性があります。

まとめると、高い配当利回りに釣られることなく、原油価格の暴落から回復するタイミングを狙って投資できる投資家にとっては高い確率で利益を見込める投資対象と言えます。

オキシデンタル・ペトロリアムに投資すべきと思うか

これからオキシデンタルに投資するかと問われると「投資しない」と判断します。

現在の原油価格は高値圏で推移しており、今後原油価格が暴落すれはすぐに大きな含み損を抱えてしまう可能性があるのか理由です。

今後原油価格が大きく下がるタイミングが来れば、投資を考えたい銘柄と考えています。

ただし、現在含み益が乗っている場合には売却する必要はないと思います。

今後も原油価格が50ドル以上で推移すれば企業業績が順調に回復し、更に株価は長期的に上昇すると予想できます。

私個人も現在約2200万円分のポジションを保有しています。

どんなことがあっても含み損にならない投資をすれば、底値で狼狽売りすることなくチャンスを待てると思います。

まとめ

今回は米国エネルギー銘柄のオキシデンタル・ペトロリアムを紹介しました。

コロナショックによって大暴落しましたが、直近の1年間の株価は約3倍まで急騰した銘柄です。

今後原油価格が高値で推移する場合には、株価が更に上昇する可能性があると考えられます。

皆さんの投資判断はいかがでしょうか?

では!