今回は世界最大クルーズ観光会社であるカーニバル社について紹介します。

カーニバル社の概要

カーニバル(Carnival Corporation)は世界最大のクルーズ客船会社であり、コロナ禍以前には北米、欧州、オーストラリア、アジアを周遊するクルーズ客船を運航していました。

クルーズ客船は富豪のための豪華客船旅行のイメージがありますが、カーニバル社は他社に先駆けて手頃な価格帯のクルーズ旅行を提案し、家族連れや若い世代が楽しめるクルーズを提供していました。

引用元:カーニバルHPから転載https://www.worldsleadingcruiselines.com/en_US/WhyCruisePage.html

世界のクルーズ会社はコロナ禍によって船の運航が不可能になり、経営に壊滅的な打撃を受けました。

しかし、現在ではワクチンの開発と投与が進み、治療薬の開発も進んでいることからアメリカではクルーズ旅行の予約が再開されつつあります。

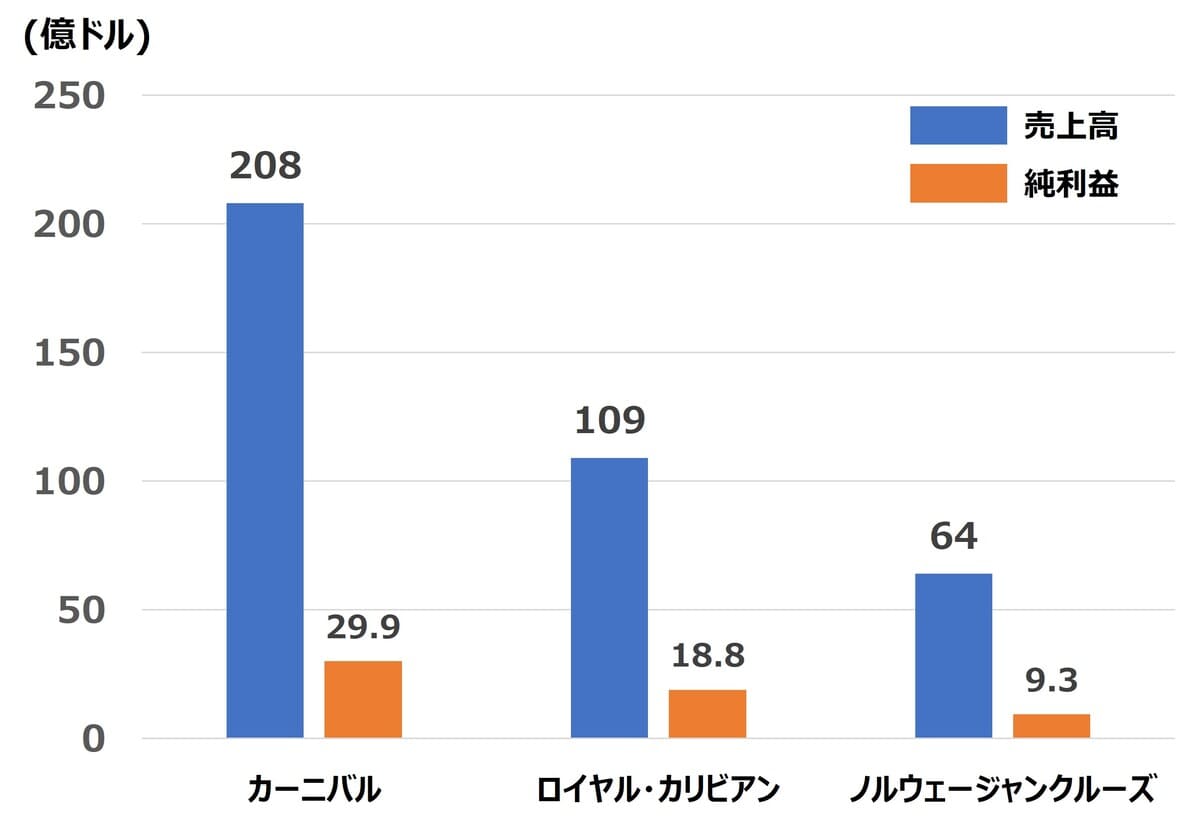

クルーズ観光企業の世界上位3社

クルーズ企業上位3社の2019年の売上高と純利益を以下にまとめます。

引用元:各社HPのIR資料から引用

カーニバルクルーズは2019年の時点で世界トップシェアを誇るクルーズ観光企業でした。

クルーズ旅行の予約状況

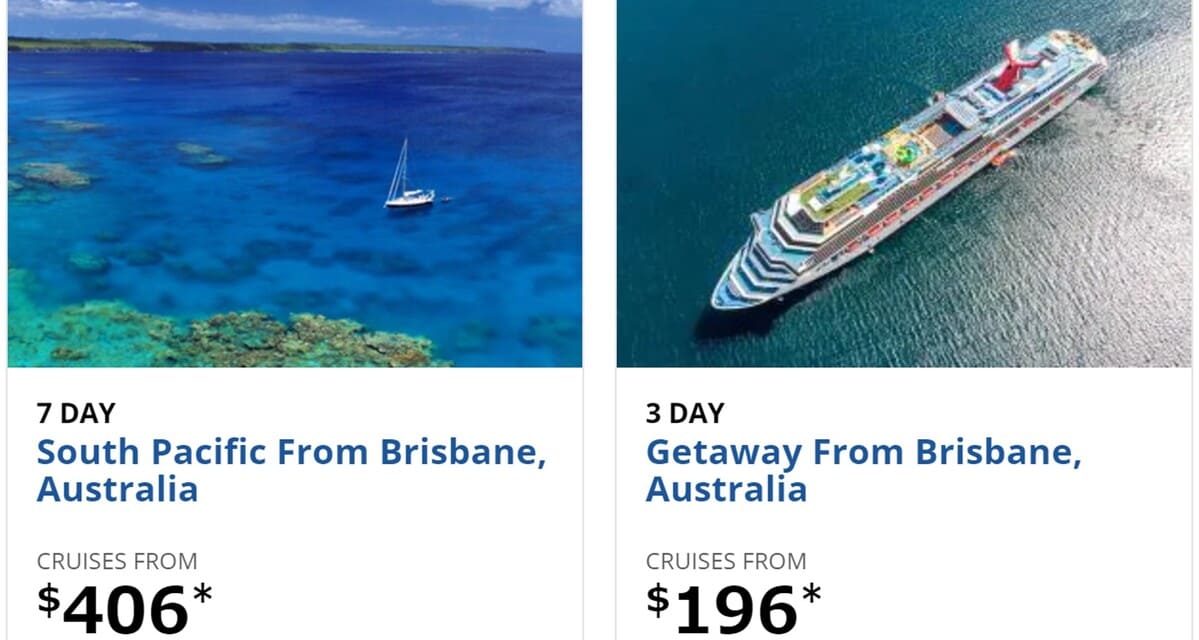

引用元:カーニバルHPから転載https://www.worldsleadingcruiselines.com/en_US/WhyCruisePage.html

カーニバル社HPでは国内(アメリカ・オーストリア)を周遊する3日~7日のクルーズ旅行の予約が再開しています。

また、アメリカの2021年のクルーズ旅行の予約状況は好調であることも報道されています。

今後ワクチンパスポートや医療保険を確認する仕組みが整えば、国外へのクルーズ旅行も順次再開されていくと予想でき、コロナ後の世界では旅行がブームとなることは時間の問題と言えそうです。

株価チャート

カーニバルの株価推移をまとめました。

長期株価チャート

引用元:Tradingviewから転載https://jp.tradingview.com/

値動きが非常に大きいですが、コロナ禍前までの期間は右上がりのチャートです。

旅行関連銘柄は世界経済との関係が大きく、2008年のリーマンショック時には株価が急落しています。

2020年のコロナショック時には株価が約9ドルまで大暴落し、従来の株主に大損害を与えました。

直近1年間の株価チャート

引用元:Tradingviewから転載https://jp.tradingview.com/

直近5年間の株価チャートを見ると同社への印象が全く変わります。

約9ドルまで暴落していた株価は、その後一時的に30ドルまで回復しました。

つまり、コロナショック後にこの銘柄へ投資していれば「ダブルバガー」や「トリプルバガー」になっていました。

一般的に破産が近い会社の株式には超短期のマネーゲーム資金が集まり、株価が乱高下することがあります。

しかし、カーニバル社の株価は現在でも約23ドルで推移しており、回復傾向のトレンドです。

投資家は同社の破産がないとみており、さらには数年後の業績回復を見越した「逆張り投資」の資金が入っていると予想できます。

業績推移

コロナ前までは売上高を順調に伸長させており、利益率も高い水準で安定していました。

クルーズ事業は、巨大な客船を大量に保有するだけでなく、船の運航から船内サービスを行う高度な人材とそのオペレーションノウハウが必要であるため、新規参入が極端に困難な事業です。

カーニバル社は世界1位の事業規模であったため、圧倒的な競争力を有する優良企業でした。同社には現在でも客船とオペレーションノウハウが残っているため、クルーズ旅行の需要が戻れば再び高い競争力を持つ企業に戻る可能性が高いと考えています。

配当金

現在は配当支払いを停止しているため、配当金を出していません。

(Investing.comデータから引用)

自己資本比率

自己資本比率は、企業の総資産に占める自己資産の割合です。

自己資本比率が低いほど企業の借金が多いことを示し、返済できない可能性が高まることから資金調達が難しくなります。

一般的は、自己資本比率が30~40%以上であれば倒産しにくい企業と考えられ、30%を下回るほど倒産する確率が高くなると判断されます。

(ANAホールディングスの21年3月期の自己資本比率:31.4%、YahooFinanceデータより転載)

■カーニバル社の自己資本比率の推移

・2018年11月:57.7%

・2019年11月:56.3%

・2020年11月:38.4%

※ YahooFinanceデータより転載カーニバル【CCL】:業績(通期)/株価 - Yahoo!ファイナンス

カーニバルはコロナ後の2020年11月時でも、自己資本比率30%超を維持しています。これは同社が元々財務的に強い企業であったこと、また事業が停止した後は従業員の大部分を解雇して事業コストを大幅に節約したことが理由です。

以上のデータから、カーニバル社はコロナショックから1年以上たった現在でも十分な自己資本比率を保っており、倒産する確率が低い企業であることを示しています。

投資アイデア

私の考え方や投資アイデアについて紹介します。

結論から書くと、私はカーニバル社への投資を開始しました。その理由を以下に記載します。

まず私の個人的な考えですが、コロナ禍を経験したとしても人の旅行や海への憧れがなくなることはなく、クルーズ旅行はなくなることのない旅行形態と考えています。つまり、クルーズ旅行への需要がいずれ回復し、カーニバルの業績も少しづつ元に戻ると予想しています。

また、同社の自己資本比率に着目し、少なくとも30%を切らない水準であれば倒産する可能性が低いと予想しています。日本のANAホールディングスの自己資本比率が31.4%であり、ほとんどの人が破綻しないと考えていることからも、無理な予想ではないと言えるのではないでしょうか。

私は株価の大底を確認できる銘柄への「逆張り投資」を好んでいて、カーニバル社の株価は2020年3月に高い確率で大底を付けたと判断しています。このような銘柄は、ひとたび市場環境が変わり業績の回復兆候が見られると、株価が2倍以上に暴騰する傾向があります。

以上から、カーニバル社への投資は大きなリターンの余地があると考えて投資を決めました。

まとめ

今回はコロナショックによって壊滅的な影響を受けたカーニバル社について分析しました。

私は昨年5月から同社の株へ投資するタイミングを計っていましたが、やっと買うタイミングが来たと判断しました。

皆さんの投資判断はいかがでしょうか?

では!